相続税の計算

相続税には、税金がかからない基礎控除が設けられています。そのため、まずこの基礎控除以上の財産があるかを確認することが必要です。

相続税を算出するステップは大きく分けて3段階あります。

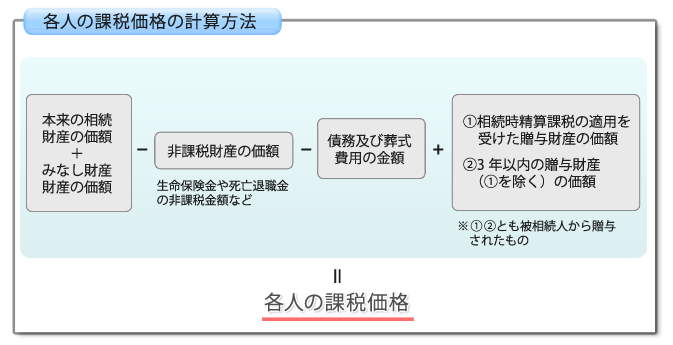

まず、相続をした「本来の財産」と「みなし財産」の合計額から、非課税財産(生命保険金や死亡退職金など)の価額を差し引きます。

『本来の相続財産』とは・・・相続や遺贈によって取得した、財産のすべてを示します。

『みなし財産』とは・・・相続が原因で発生する生命保険金や、死亡退職金など、本来の相続財産を取得するのと同等の経済的価値があるとされるもの。

課税される財産、課税されない財産について詳しく知りたい方はこちら

被相続人から受け継いだ債務整理と、その人が負担した葬式費用の額を控除し、最後に被相続人から生前もらった一定の贈与財産の価額を加えます。これが、その人の課税価額となります。このようにして求めた各人の課税価額を合計し、相続税の総額を算出します。

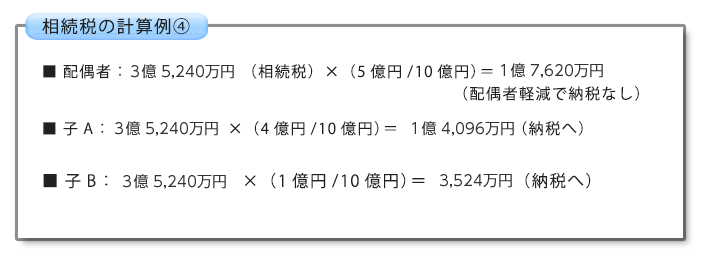

相続税の総額を、実際の「財産取得割合」に応じて各相続人が負担することになります。遺産が現金だけというケース以外は、きっちり法定相続分通りに分けるのは難しいです。

各相続人ごとの相続分を詳しく知りたい方はこちら

事例

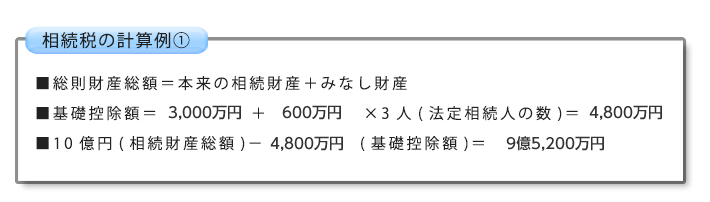

- ■ 相続財産 … 総額10億円

- ■ 法定相続人 … 配偶者、子2人の合計3人

- ■ 各人の取得財産額 … 配偶者が5億円、子Aが4億円、子Bが1億円

遺産総額から基礎控除額を控除

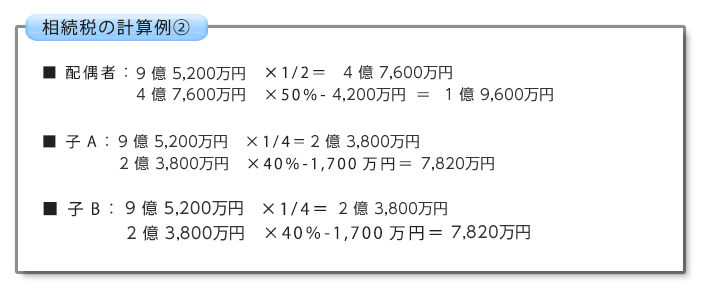

各人の法定相続取得分に速算表の税率を掛け、控除額を控除

| 速算表 | ||

|---|---|---|

| 法定相続人の取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 3億円以下 | 40% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 50% | 7,200万円 |

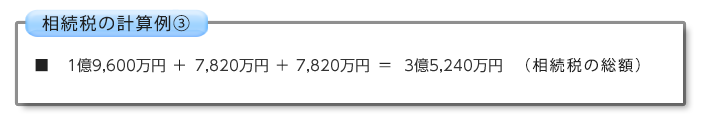

各人の相続税を合算して相続税の総額を算出

各人の相続税の総額に各人の実際の取得割合を乗じる